|

经济数据下滑,股市节节攀升,一边是海水,一边是火焰。当下股市与经济指标的背离程度有多深?A股估值处于什么水平? 新冠肺炎疫情影响下,美国、英国等主要国家二季度经济表现均创下历史级衰退水平,上半年全球经济表现不容乐观。与此同时,全球股市却节节攀升,上市公司总市值再次超过全球GDP水平,资本市场与宏观经济指标逐渐背离,用于衡量股市估值泡沫程度的巴菲特指标升至警戒区域。 巴菲特指标触及警戒线, 全球股市驶入危险区域了吗? 巴菲特指标以股市总市值占GNP(或GDP)的比例来衡量一国股市的估值水平,又被称作资产证券化率指标。巴菲特在2001年的文章中针对美国股市进行分析时指出,如果资产证券化率在70%-80%区间,购买股票可能会表现比较好,如果这个比值接近 200%,就等于在玩火。 根据WFE(世界证券交易所联合会)的统计,截至今年6月末,全球股市总市值达89万亿美元,超过2019年全球GDP水平87.85万亿美元,这意味着巴菲特指标超过了100%,考虑到疫情对今年GDP数据产生的影响,这一比值将会更高,不少市场分析人士将其解读为一个危险信号,认为当巴菲特指标升至100%以上时,就该倾向于规避风险。 那么,巴菲特指标超过100%究竟意味着什么?巴菲特近20年前提出的理论在今天是否依然有效?

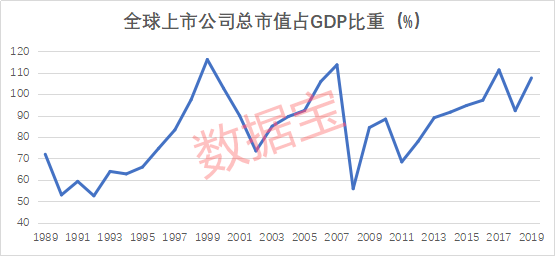

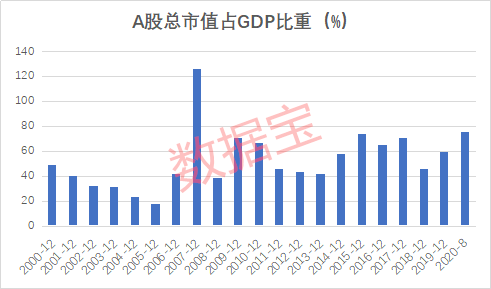

证券时报·数据宝回溯历史数据发现,仅以年末数据统计,全球上市公司总市值超过GDP的情形共出现过6次,分别发生在1999年、2000年、2006年、2007年、2017年和2019年。其中,2000年和2007年的股市巅峰分别被互联网泡沫破裂及次贷危机终结,随后全球股市崩盘式下挫,印证了巴菲特的理论。 不过,当2017年巴菲特指标再次站上100%的红线时,情况发生了改变。虽然2018年全球股市也经历了回调,但总市值在其后一年的最大缩水幅度在20%左右,崩盘式急跌并未出现。2019年随着全球股市反弹,巴菲特指标再次站上100%。事实上,2014年以来,全球股市的巴菲特指标就从未跌下过90%,始终高出巴菲特认为的70%~80%的安全区间,但是在过去六年中全球股市的市值却增长了近40%。 在巴菲特的理论抛出近20年后,随着全球股市扩容和股市结构的变化,巴菲特指标100%并不再是一个难以企及的高度,100%也未必代表着股市转向衰退的临界值。 根据多数国际机构的预测,2020年全球GDP将下滑4%至5%之间,以5%的GDP降幅计,当前全球股市的巴菲特指标约为106%,仍未超过2017年和2019年末的水平。针对这一数据的“异常”,不必过于恐慌。 不过,短期内股市和经济指标的脱离仍存在一定的市场波动风险。各大基金最新发布的13F报告显示,二季度対冲基金大举买入科技股和黄金以对冲市场风险,金融巨鳄索罗斯日前接受外媒采访时表示,不再参与目前已经充满泡沫的美股市场。 中国的巴菲特指标处于什么水平? 发达国家资产证券化水平高,上市公司总市值超过GDP是常有之事。以美国为例,根据世界银行对各年末数据的统计显示,自1996年以来美国的巴菲特指标在除2008年以外的所有年份均维持在100%之上,几乎从未下达过70%~80%的安全区域。2019年末,高收入国家的平均资产证券化率约为120%,中等收入国家仅有60%左右。 中国当前的巴菲特指标处于什么水平?纵向来看,当前A股总市值74.3万亿元,与2019年末全国GDP水平的比值为75.8%,处于近十年中相对较高的位置,但仍维持80%的安全线以内。历史数据显示,A股总市值占GDP的比重仅在2007年超过了100%,其后多数时间都在40%至75%的区间内波动。 数据宝统计,若算上在海外上市的中国股的市值,中国当前的巴菲特指标约为104%,略超100%的关口。

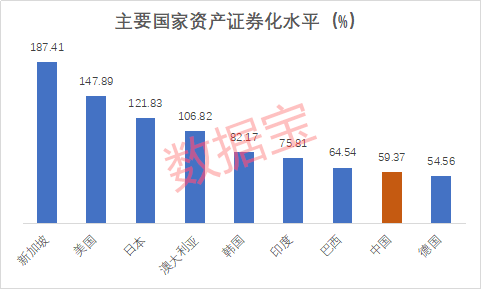

横向来看,2019年末A股总市值占GDP的比重为59.37%,在全球主要市场中仅高于德国和俄罗斯,低于同为发展中国家的印度和巴西。新加坡、日本、澳大利亚、加拿大等市场的巴菲特指标均超过了100%。相比于发达经济体股市,中国的资产证券化率处于靠后位置,未来有较大提升空间。注册制时代下A股的扩容也将为股市注入新鲜血液,提高我国证券化率水平。

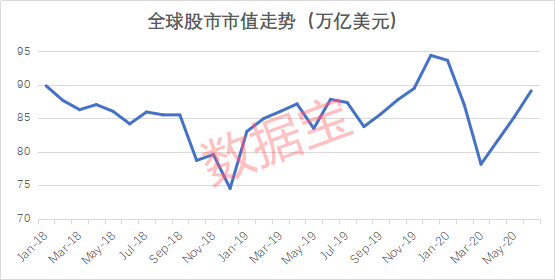

注:美国、韩国为2018年末数据,其余为2019年末数据 全球股市收复年内失地,仅是少数个股的狂欢? 据WFE统计,截至今年6月底,全球股市总市值为89.09万亿美元,较3月底反弹了14%,距离疫情爆发前的总市值仅剩5%的距离,全球股市正逐步收复年内因疫情蒸发的失地,主要市场中,中国、美国、韩国、台湾市场指数年内涨幅均已录得正值。

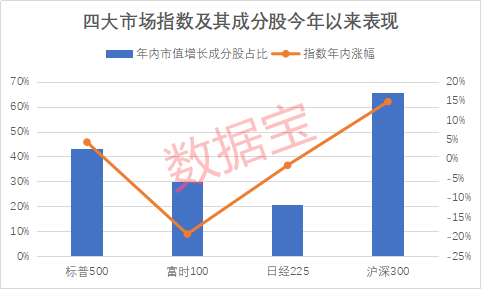

不过,虽然全球股市已先于经济从低点反弹,但市场的回暖并不意外着个股赚钱效应的回暖。事实上,多数个股仍未恢复元气,全球主要市场均呈现出了显著的结构性分化行情,基金抱团化的趋势愈发凸显。 仅以标普500、英国富时100、日经225和沪深300四大市场指数为例,除沪深300外,其余三个指数成分股全年表现均跌多涨少。

标普500指数全年累计上涨4.4%,而市值增长的成分股仅占4成。市值增长前十名成分股市值累计增加了2.43万亿美元,占标普500指数年内新增市值的167%。相比之下,包括富国银行、美国航空、科尔百货在内的18只成分股年内市值腰斩,市值缩水最大的10股年内市值累计缩水了近8000亿美元。

日经225指数已基本抹平年内跌幅,然而仅有两成成分股年内市值增长,二八分化情形尤为明显。若统计全市场个股表现,行情分化的现象将更为突出。 相比之下,沪深300指数表现分化最小,共有65%的成分股年内股价上涨,呈现出普涨行情。仅有8股年内股价跌幅超过20%,最大跌幅为32%。

|